Si el Gobierno nacional avanza con la idea de dividir el IVA en un componente nacional del 10% y otro provincial cuya alícuota decidiría cada distrito, habría 18 jurisdicciones que perderían recaudación. En casos extremos, si decidieran sostener los niveles actuales de ingreso deberían elevar sustancialmente la tasa. Así lo deja en claro un flamante estudio elaborado por el Instituto Argentino de Análisis Fiscal (IARAF).

El instituto que conduce Nadin Argañaraz detalló que se trata de un cálculo teórico, basado en la idea que lanzó el ministro de Economía, Luis Caputo, de “desdoblar” la responsabilidad fiscal del IVA, que actualmente grava el consumo con un 21%, para incentivar una supuesta competencia tributaria entre las provincias.

Para estimar el impacto, el IARAF analizó cómo se origina y distribuye una recaudación de $100 de IVA, cómo jugaría una división del tributo entre Nación, con una alícuota del 10% y provincias con una del 11% y, por último, qué tasa sería necesaria para recuperar el mismo nivel de ingreso que actualmente tienen las jurisdicciones si produce la modificación.

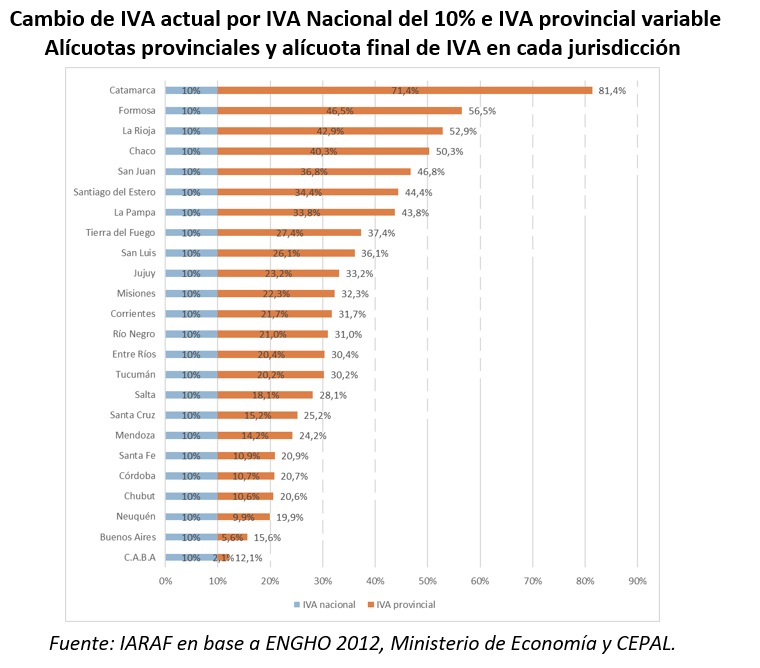

De este análisis surge que en 18 jurisdicciones la alícuota final de IVA debería ser mayor a la actual del 21% consolidado. De estas 18 jurisdicciones, las tres con mayor carga provincial serían Catamarca, Formosa y La Rioja. Según el análisis, la sumatoria de la alícuota nacional y provincial en estas jurisdicciones sería de 81,4%, 56,5% y 52,9%, respectivamente. “Algo imposible de implementar en la práctica”, argumentó Argañaraz.

Súper IVA: ganadores y perdedores del proyecto

En la actualidad, la alícuota general del IVA es del 21%. Este impuesto es recaudado por el gobierno nacional y luego distribuido a través de la coparticipación nacional de impuestos a distintos organismos nacionales, a las provincias y a la Ciudad de Buenos Aires. Esto, luego de que el organismo de recaudación nacional, ARCA detraiga 1,9% mediante el mecanismo de autarquía que financia al organismo. El 89% de la recaudación restante se distribuye mediante el mecanismo de la coparticipación federal de impuestos y, el otro 11% restante se distribuye en un 93,7% a la Anxés y el 6,3% para las cajas de previsión provinciales.

De este modo, aproximadamente el 52% de la recaudación de IVA termina yendo a las provincias, un 0,9% al fondo de Aportes del Tesoro Nacional y el 47% restante al Tesoro nacional, ARCA y ANSES.

Para el cálculo del aporte territorial por IVA, el IARAF analizó la distribución del consumo entre las 24 jurisdicciones, en base a inforMación de Cepal y de la Encuesta Nacional de Gasto de Hogares del Indec (Engho 2012).

“Para simplificar el análisis teórico, se supone un nivel de consumo neto de IVA en todo el país de $476, para que al aplicar la alícuota de IVA vigente del 21%, la recaudación del tributo sea de $100”, explicó el centro de estudios. En este caso, se observa que la provincia que mayor consumo de bienes y servicios realiza es la de Buenos Aires, con un consumo de $200, seguida por CABA con $59, Córdoba con $42 y Santa Fe con $43. En el otro extremo están Catamarca, La Rioja y Tierra del Fuego.

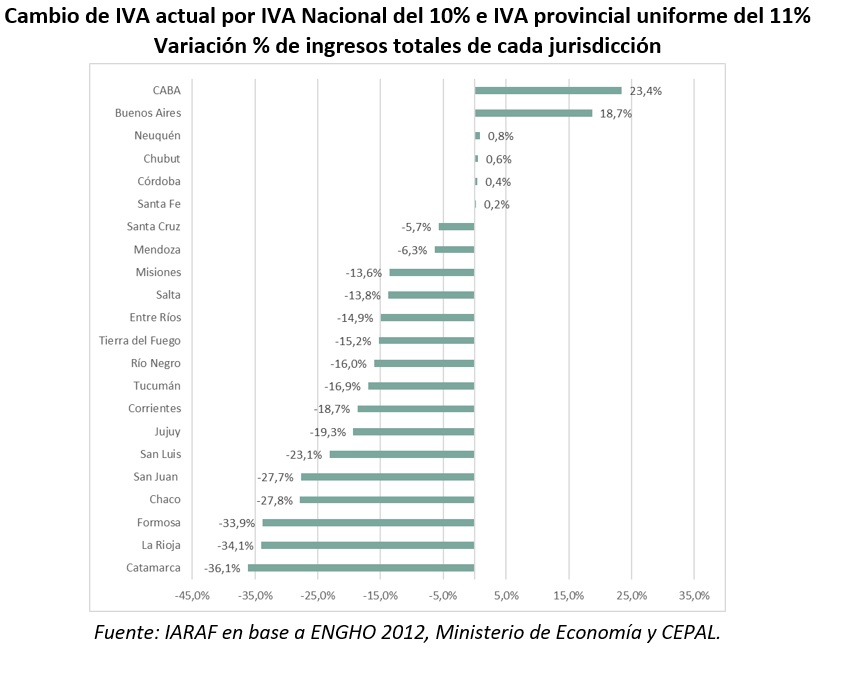

El Iaraf aplicó la alícuota del 21% al consumo de cada provincia para obtener la recaudación teórica del impuesto en cada jurisdicción. El resultado fue el de un efecto diferenciado en siete grupos:

- CABA y Buenos Aires recibirían incrementos en sus ingresos totales del 23,4% y 18,7%, respectivamente.

- Neuquén, Chubut, Córdoba y Santa Fe (+ 0,2%) registrarían una leve mejora.

- Mendoza y Santa Cruz tendrían una pérdida promedio del 6% en sus ingresos totales.

- Corrientes, Tucumán, Río Negro, Tierra del Fuego, Entre Ríos, Salta y Misiones registrarían una caída promedio del 15%.

- San Luis y Jujuy tendrían una reducción promedio del 21%.

- Chaco y San Juan enfrentarían una disminución promedio del 28%.

- Catamarca, La Rioja y Formosa sufrirían una pérdida promedio del 35% en sus ingresos totales.

Con un impacto tan disímil, si las jurisdicciones que pierden buscaran mantener el actual nivel de ingresos, deberían elevar la alícuota del IVA que les correspondería. Son 18 jurisdicciones que deberían subir la alícuota por encima del nivel teórico del 11%. El caso de Catamarca es el más extremo, ya que tendría que cobrar por “su” IVA 71%. Formosa, el caso que le sigue, debería aplicar una del 47%.